Nutzfahrzeugleasing - entbündeln statt Full-Service

Leasing schont die Liquidität – heißt es. Aber auch bei diesem Finanzierungsmodell kann man zu viel bezahlen. Im Kleingedruckten versteckte Positionen und intransparente Full-Service-Raten erweisen sich oft als Kostentreiber. Der Trend geht zu einer offenen und fairen Abrechnung zu marktgerechten Konditionen.

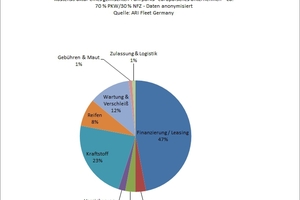

Ein Transporter, geleast für 240 000 Kilometer über vier Jahre mit eingeschlossenen Wartungen, Reparaturen, Reifenwechseln und Versicherungen: Die Monatsrate beträgt 800 Euro. Macht in 48 Monaten summa summarum 38 400 Euro. Das glaubt der Fuhrparkmanager jedenfalls bei Vertragsbeginn. Am Ende sind es nicht selten deutlich mehr. Weil sich Bedarfe beziehungsweise Auslastungen ändern, werden rund 3 % aller Leasingverträge an veränderte Laufzeiten und -leistungen angepasst; in der besonders konjunkturabhängigen Baubranche geschieht dies noch viel häufiger. Für solche Umschreibungen berechnen Leasinggesellschaften Gebühren. Die Fuhrparkmanagement-Gesellschaft ARI Feet Germany GmbH hat ausgerechnet, welche zusätzliche Kostenbelastung damit auf die Leasingnehmer, bezogen auf Total Cost of Ownership (TCO) – die Gesamtkosten – eines Fahrzeugs zukommt. Es sind zum Beispiel im Schnitt 2,1 % bei einer vorzeitigen Vertragsbeendigung und 2,3 % für neu in Ansatz gebrachte Mehr- oder Minderkilometer. Wird die Nutzung über das Vertragsende fortgesetzt und die bisherige Monatsrate einfach weiterbezahlt, obwohl der damit auszugleichende Wertverlust nun deutlich geringer ist, leistet der Kunde eine Übertilgung von rund 2,2 %. Nach der Rückgabe veräußert die Leasinggesellschaft das Fahrzeug mit einer durchschnittlichen Marge von 3,7 % gegenüber dem bei Vertragsbeginn zugrunde gelegten kalkulatorischen Restwert. Last but not least gibt es noch die obligatorischen Rückgabeschäden – ein Ärgernis bei fast jedem gewerblichen Leasingvertrag. Durch sie erhöht sich die TCO um weitere 2,7 %.

ARI-Geschäftsführer Majk Strika: „Damit ist der Kilometervertrag bei weitem nicht das, was das Marketing verspricht: Eine sichere Bank für den Kunden, die ihm nur eine Mehr- oder Mindernutzung anlastet beziehungsweise vergütet und ansonsten die Risiken weitgehend dem Leasinggeber zuweist.“

Intransparentes Full-Service-Leasing

Ein auf diesem Modell basierendes Full-Service-Leasing macht das Ganze noch komplizierter und über Gebühr teurer. Bei dieser Variante sind zusätzliche Leistungen wie Wartung, Reparaturen, Reifen oder Versicherungen mit eingeschlossen. Daraus ergibt sich für den Kostenmanager ein zwar einfaches, aber zugleich unlösbares Problem. Er kann schon bei Vertragsabschluss nicht erkennen, wie sich die Rate zusammensetzt, ob etwa die Services zu teuer eingepreist werden oder ob der Kalkulation ein zu niedriger Restwert zugrunde liegt.

Die Lieferantentreue von Fuhrparkmanagern resultiert vor allem daraus, dass die etablierten Leasingmodelle Wettbewerbsvergleiche nicht zulassen und sich zudem die Leistungsbeschreibungen, Vertragsformulare und Zugaben der einzelnen Anbieter in vielen Details unterscheiden. „Markt- und Preiskenntnisse bei den einzelnen Servicebausteinen gehen verloren“, heißt es vonseiten des BME Bundesverband Materialwirtschaft, Einkauf und Logistik e. V. Es gibt allerdings die Möglichkeit, die Services von der Finanzierung abzukoppeln und beide Bereiche getrennt voneinander und damit transparenter einzukaufen – sozusagen einer „Entbündelung“ des undurchsichtigen Konstrukts.

Open-End statt Closed-End

Neben Einsparmöglichkeiten bei den Dienstleistungen, die von Fuhrparkexperten mit 5 % bis 10 % beziffert werden, lassen sich auch deutlich günstigere Leasing-Verträge abschließen. Der Markt bietet inzwischen Alternativen zu dem bis heute dominierenden, teuren Modell des Kilometervertrags – im Fachjargon auch als „Closed-End“-Leasingvertrag bezeichnet. Damit ist gemeint, dass bereits von Beginn an der – eigentlich imaginäre – Restwert und der Vertrag auf eine bestimmte Laufzeit sowie Kilometerleistung festgelegt wird.

Bei so genannten „Open-End“-Modellen wird am Ende zu realen Marktbedingungen abgerechnet. Bei dem von ARI kürzlich vorgestellten so genannten „FlexLease“ kann der Leasingnehmer die Finanzierungsdauer seinem Bedarf flexibel anpassen und das Fahrzeug nach einem Jahr Laufzeit – bei LKW nach zwei Jahren – jederzeit zurückgeben, ohne Sonderzahlungen leisten zu müssen oder saftige Rechnungen für noch so kleine Schrammen zu erhalten. Majk Strika: „Bei Vertragsende wird dem Leasingnehmer die Differenz zwischen dem verbliebenen Buchwert und dem Wiedervermarktungserlös ausbezahlt. Für den europäischen Markt ist das Angebot eine Neuheit. In Nordamerika wird das Modell – im Fachjargon „Open-End Finance-Lease“ genannt – bereits seit über 40 Jahren erfolgreich eingesetzt. Intransparente Modelle seien im Mutterland des Leasings nahezu unverkäuflich, betont der Experte.

Finanzierung und Service trennen

Beim ergänzenden Fahrzeugmanagement bietet sich die Zusammenarbeit mit einem von bestimmten Marken oder Lieferanten unabhängigen Fuhrparkmanagement-Dienstleister an. Dieser gibt – ein entsprechendes Vertragsmodell vorausgesetzt – sämtliche Einspareffekte an seinen Kunden weiter und berechnet lediglich eine Management-Gebühr. Durch den Einsatz moderner Software lassen sich zum Beispiel marktbreit die tagesaktuellen und wettbewerbsfähigen Konditionen von Lieferanten und Dienstleistern erfassen („Multi-Supply“), aber auch Optimierungsmöglichkeiten in den Fuhrparkprozessen identifizieren. Majk Strika: „Nach Benchmark-Analysen schneidet eine Kombination aus einem Open-End-Leasing und einem qualifizierten Fuhrparkmanagement bei den TCO summa summarum um bis zu 20 Prozent günstiger ab als ein Full-Service-Leasing.“

Unternehmen, die ihren Rechnungsabschluss nach dem International Accounting Standards (IFRS) erstellen, sind zu einer strikten Trennung von Fahrzeugfinanzierung und -services sogar verpflichtet. Sie müssen ab 2019 sämtliche Leasingverbindlichkeiten als Schulden in der Bilanz ausweisen. Damit Dienstleistungskosten weiterhin in der Gewinn- und Verlustrechnung auswiesen werden können, erfolgt deren Einkauf künftig separat. Verbindlich ist sie zwar nur für IFRS-Bilanzierer. Aber nirgendwo steht geschrieben, dass die große Mehrheit der Unternehmen, die ihren Abschluss nach den Vorschriften des deutschen Handelsgesetzbuchs (HGB) erstellen, im alten Trott bleiben müssen.

AutorManfred Godek ist gelernter Journalist, freiberuflicher PR-Berater (Godek Public Relations), Autor, Mitbegründer und Gesellschafter der Deutschen Akademie für Public Relations (DAPR). Er lebt und arbeitet in Monheim am Rhein.